平价服装抵御通货膨胀能力强

纺织和服饰划分为加工制造和品牌零售两大板块,对比服装、家纺、鞋履等子行业,我们最看好“服装子行业”,其逻辑是2011年服装子行业增速应该更为乐观,通胀形势下面临的成本压力较小,尤其是平价服装对通胀抵御能力更强。服装公司因在竞争格局中优势明显,且经营模式更趋成熟,业绩增长较为确定。而加工制造板块则因原材料价格高企,后期业绩面临压力。

原料价格跌宕板块运行承压

目前,由于宽松货币政策下资金炒作因素的推波助澜,以棉花为主的原材料价格纷纷达到近几年新高,上涨幅度已超过企业可承受范围。无论后期走势如何,均已严重影响企业生产计划、库存管理和盈利能力,同时订单提前可能导致后期订单不足,板块景气高点或将面临转折。

我们判断2011年行业出口增长将维持10%左右,但高企的原材料价格已脱离基本面,加工制造板块景气高点恐将面临转折。尤其2011年上半年最为敏感,加工制造企业可能再次面临洗牌。

总体形势理想平价服装更抵通胀

中国纺织服饰消费高速增长,构成我们长期看好品牌零售板块的基础。就2011年而言,我们预计国内纺织服饰消费增长仍将维持25%水平。

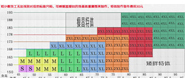

第一,估计目前港股和A股上市品牌服饰公司2011年春/夏订货会增长超出预期,平均订货增幅达到20%以上,某些公司达到30%以上甚至更高,显示出终端加盟商对后期消费的直观感受非常乐观,并形成2011年全年收入增长基础。

第二,品牌服饰消费长期高增长周期的逻辑并未改变,行业消费增幅仍将维持GDP增速的2-3倍。

第三,各品牌公司不断通过全新的品牌系列、新颖的设计等挖掘深层需求,对销售增长、价格提升等均具明显拉动。

我们整体看好品牌零售板块增长,但对比服装、家纺、鞋履等子行业,我们最为看好“服装子行业”,其逻辑是预计2011年服装子行业增速更为乐观,通胀形势下面临的成本压力较小,尤其是平价服装对通胀抵御能力更强。

首先,原材料成本方面,棉花价格飙升对服装的压力远小于家纺产品。棉价2010年初至今大幅上涨80%,理论测算服装和家纺终端价格需提升13%和19%方可转嫁成本。由于服装提价幅度小于家纺产品,后期对消费者购买力要求也低于家纺产品。

其次,租金方面,与家纺和鞋履相比,服装行业专卖店销售占比高于百货店,零售渠道更为下沉,面临的租金压力小。

最后,服装中的平价服装更抵通胀。平价服装更多属于必需品,刚性十足。而且更重要的是,平价服装本身恰恰是行业中成本压力最小、提价幅度最低的品种。平价服装渠道更多集中于三、四线市场,租金占比和上涨压力明显低于其他产品。

同时,服装公司增长较为确定。与家纺类公司比较,服装公司增长不受行业周期因素影响。服装消费最主要的推动因素是居民收入水平。而家纺行业至少20%收入来自地产相关拉动,从而成为家纺公司增长的不确定因素。